专属客服号

微信订阅号

全面提升数据价值

赋能业务提质增效

摘要:7月4日,日本对出口至韩国的氟聚酰亚胺、光刻胶以及高纯度半导体用氟化氢气体三种原材料实行出口管制。作为反制,韩国将日本清出可以获得贸易便利的“白色清单”。目前,虽然日本放松了光刻胶的出口限制,但并没有撤销出口管控措施,预计还可能进一步对韩扩大出口管控清单,两国贸易前景仍不乐观。

氟聚酰亚胺、光刻胶和高纯度氟化氢是制造智能手机OLED屏、芯片等产品的核心原材料。日本对韩国实行出口管制、增加审批流程,形成了事实上的出口禁运,目标打击的是韩国的三星、SK 海力士、LG等半导体支柱企业。

氟聚酰亚胺等三种材料对韩国极其重要

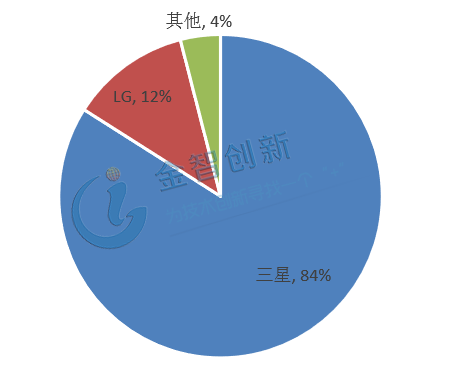

韩国是全球OLED面板的最主要生产国,2018年OLED的市场规模为243亿美元。从市场份额来看(以金额计算),三星电子为84%,LG显示器为12%,韩国企业占据了全球96%的市场份额,牢牢掌握着全球市场。而氟聚酰亚胺为OLED显示器部件材料,属于OLED行业中的核心材料、更是用于生产折叠柔性屏AMOLED的关键材料,具有不可替代的作用。

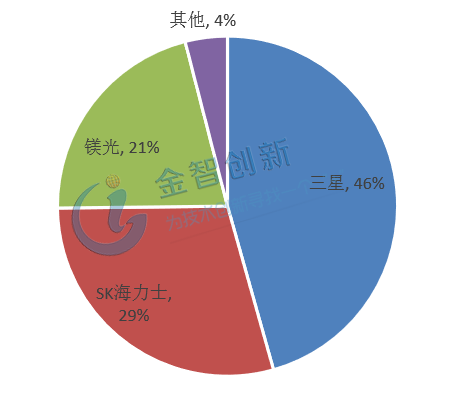

半导体产业是韩国的支柱产业,在对外出口中占比超过了20%,而其中最具代表性的当属存储器产业。以三星和SK海力士为代表的韩国企业,在DRAM和NAND Flash存储器方面占据了绝大部分的市场份额。在DRAM存储器市场韩国企业的份额已经达到74.6%,三星占45.5%,SK海力士占29.1%,第三是美国的镁光,占比为21.1%;在NAND Flash存储器市场,三星与海力士也占了全球份额的50%-60%。而氟化氢与光刻胶是制造存储器芯片的核心原材料,且替代产品要经过一系列的产品良率验证才能投入使用,原则上不会随意切换。

图1 2018年全球OLED市场销售额占比 图2 2018年DRAM存储器市场份额占比

韩国核心材料过度依赖进口,以至被扼住咽喉

日本对韩国的抽梯子行为令韩国企业陷入了被动,主要原因在于韩国核心材料对日本的进口过于依赖。截至2018年,韩国对日贸易逆差规模累计高达6046亿美元,其中韩国对各主要贸易国家的贸易逆差中,对日贸易逆差规模最大,达240.8亿美元;韩国共从日本进口产品4227项,对日本进口依赖超50%的产品共253项,进口依赖超90%的产品共48项,其中48项产品中就包括氟聚酰亚胺、氟化氢和光刻胶等化工产品。

日本的半导体材料产业强大的原因

日本如此有底气主要是基于市场产品垄断,从历史来看日本半导体产业曾是世界的霸主,产业规模盛极一时,日本半导体产业的成功离不开国际关系、政府扶植、高精工业体系、人口红利以及工匠精神等诸多原因。

首先,日本半导体产业的萌芽起源于美国政府的极力扶植。19世纪50年代起 ,基于政治原因美国开始扶植日本工业,大规模的向日本转移先进技术。从1950年转移的项目不过22个,短短两年时间,转移的项目就已经翻了接近6倍,到了133项目。从索尼发展来看,1953年索尼引进美国晶体管技术开始生产收音机,6年后已经向美国出口了400万台,至1965年日本收音机出口量翻了6倍达到2421万台,日本半导体产业崛起之路也由此开始。

其次,在遇到技术瓶颈时,日本以“举国之力”搞科研。1976年3月,日本政府启动了"DRAM制法革新"国家项目,由日本政府出资320亿日元,日立、NEC、富士通、三菱、东芝五大企业联合筹资400亿日元,总计投入720亿日元(2.36亿美元)为基金,设立国家性科研机构—“VLSI技术研究所”,开启了技术突破之路。成功之花在十年后绽放,1985年日本成为了半导体第一大国。在全球DRAM存储器市场份额高达80%,芯片市场占有率达到了53%,而同时期美国37%的份额、欧洲12%,韩国芯片占比仅为1%,完全无法与日本匹敌;其后至1990年,日本半导体企业在全球前十中占据了六位,前二十中占据十二位,覆盖从原材料、制造到封装加工、再到终端产品制造的完整产业链,国产化率达到了70%,可谓盛极一时。

最后,日本半导体产业的衰败正是美日贸易战。风起青萍之末,祸发所忽之中,随着美国对日本由扶植变为限制以及日本地产泡沫的破裂、资本匮乏,日本半导体产业开始了下坡之路,美日半导体协议的签订使得日本进入了“失去的20年”。美国扶植了韩国、中国台湾的半导体产业以替代一部分日本产能,日本企业的利润受到急剧打压,曾经的王者如NEC、日立、三菱、东芝等,相继将半导体业务剥离或合并整合。在这场贸易战中,日本下游企业节节败退,企业转移至竞争相对较小的材料、设备等上游市场,开启了幕后模式。

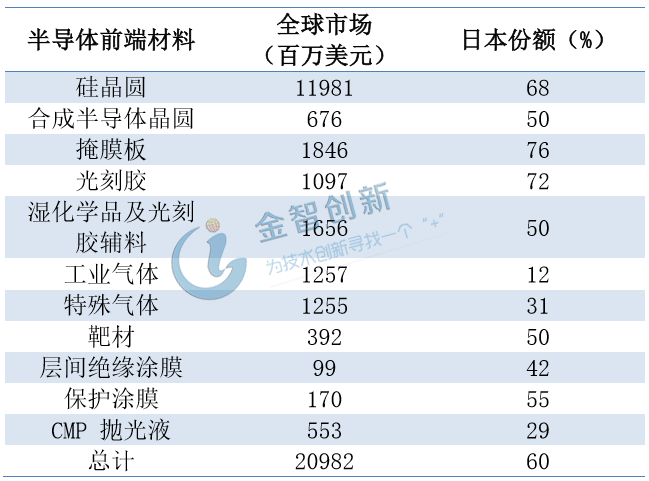

日本企业的成功除了美国的扶植、政府的推动等原因外,还有一部分原因是赶上了上世纪70-90年代的计算机热潮,加上战后第一代婴儿潮的人口红利和日本的高精工业,共同推动了国内半导体产业的快速兴起;另一部分则是日本企业的工匠精神使然,经常被评为死脑筋的日本企业,有那么一股倔强值得敬佩,反而特别适合钻研半导体材料这种慢工出细活的产业。时至今日,日本仍然占据着半导体原材料市场过半的市场份额,全球氟聚酰亚胺总产量的90%在日本生产、全球半导体企业70%的氟化氢、72%的光刻胶都需从日本进口,可谓稳稳的幕后霸主(见表1)。

表1 2016年全球半导体前端材料市场日本份额占比

(数据来源:公开资料整理)

中国半导体产业如何发展才能保证产业链的安全

从日韩贸易争端及日本半导体发展历史,我们发现了政府的推动是产业快速崛起的主要动力以及构建全产业链和独立工业体系是产业发展的安全保障。而目前国内产业链还很弱小,发展中必要的进口依赖再所难免,在这个过程中如何加强产业链的安全系数是最为重要的事情。

首先,提升产业链最可靠的方式是产业间的相互制约,不过度依赖于某一环节以避免被扼住咽喉。中国在上游材料、设备并不具有优势,但可以在以后的AI浪潮中发挥作用,比如AI芯片、大数据、开发架构等领域争夺制约权。核心思路就是以新换旧、以强补弱、相互制约。

其次,为了避免寡头间的竞争,可以设立贸易缓冲地带。中国可以效仿美国的做法,积极扶植一带一路半导体产业生态,让更多国家加入以打造备选补给站,在不构成竞争风险的同时提升产业安全系数。

最后,加大国家产业引导。在全球贸易之中,中小型企业往往只追逐短期利益,忽视长期供应链的安全。那么就需要政府和产业组织、产业联盟进行引导,在美国、欧洲、日本等多家供应商之间实现供应多元化,确保贸易摩擦不带来极端影响。

结语

历史经验来看,中美贸易摩擦只会间歇不会停止,中国要摆脱美国的制裁只能布局自己的完整产业链。从全球半导体产业链来看,美国是全产业链布局,日本产业链趋于上游,欧洲则布局于中上,中国台湾、韩国产业链相对较短是重要的辅助伙伴而不构成威胁,中国产业链则比较靠后,中上环节较弱,进口依赖较强。中国若要实现全产业链发展,必然是向欧洲、日本进口,确定中欧产业定位、搞活东北亚贸易三角考验着中国智慧。

本文为我公司原创,欢迎转载,转载请标明出处,违者必究!

请完善以下信息,我们的顾问会在1个工作日内与您联系,为您安排产品定制服务

评论