专属客服号

微信订阅号

全面提升数据价值

赋能业务提质增效

【专题 | 「半导体设备」刻蚀机_薄膜沉积设备_半导体封装设备】

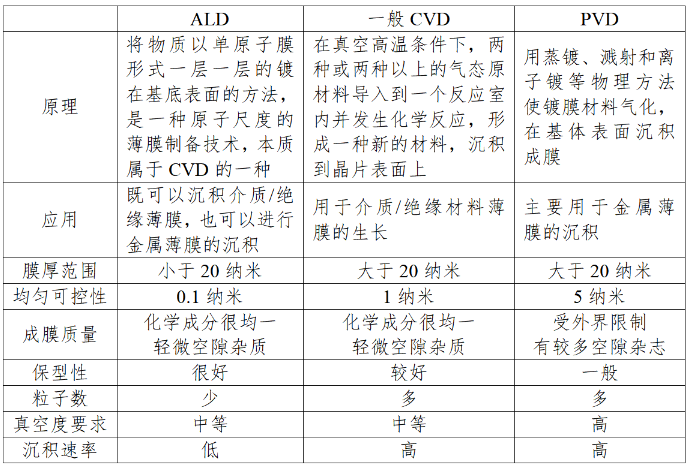

薄膜沉积是半导体生产过程中的一个重要工艺,该工艺可以在晶圆上生长出导电薄膜层和绝缘薄膜层,是进行后续加工的基础。根据原理不同,薄膜沉积工艺可分为物理气相沉积(PVD)、化学气相沉积(CVD)和原子层沉积(ALD)。

表1 ALD、CVD和PVD技术指标对比

(资料来源:五矿证券研究所,金智创新行业研究中心整理)

薄膜沉积设备市场规模随下游需求高速增长,其中PECVD设备是薄膜设备中占比最高的设备类型

受益于晶圆厂、存储、AMOLED以及光伏电站需求增加,薄膜沉积设备行业也快速发展。例如在新建晶圆厂的设备投资中,与晶圆制造相关的设备投资额约占总设备投资的80%,而薄膜沉积设备作为晶圆制造的三大设备之一,其投资规模约占晶圆制造设备总投资的25%。根据Maximize Market Research统计,2020年全球半导体薄膜沉积设备市场规模为约172亿美元,过去四年复合增长率为11.2%。

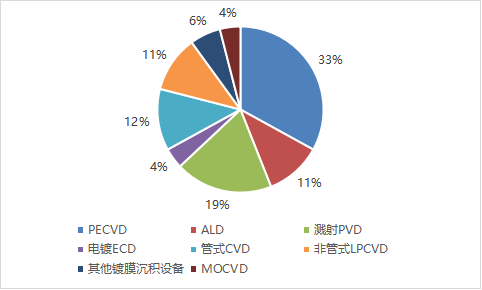

薄膜沉积工艺目前已经形成了较为固定的工艺流程。在晶圆制造领域根据不同的应用需求发展出了PECVD、LPCVD、ALD、溅射PVD等不同的设备,其中PECVD是占比最高的设备类型,占比约33%。前景较好的ALD设备目前占据薄膜沉积设备市场份额11%,但目前尚未大规模应用。在整个薄膜沉积设备市场,属于物理气相沉积(PVD)的溅射PVD和电镀ECD合计占23%。

图1 各类薄膜沉积设备市场份额占比

(资料来源:Gartner,金智创新行业研究中心整理)

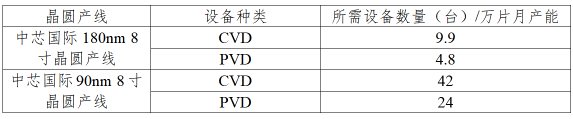

芯片工艺进步以及结构日趋复杂提高薄膜设备需求,先进产线对薄膜设备需求量快速增加

薄膜在晶圆制造过程中的作用在于生成导电层或绝缘层,阻挡污染物和杂质渗透,以及提高吸光率,并临时阻挡刻蚀等重要作用。随着晶圆制造工艺精密程度提升以及芯片复杂度提高,薄膜性能的要求也随之提升,同时也衍生出各类新设备,其中以台阶覆盖能力强、薄膜厚度控制精准的原子层沉积(ALD)设备为主要代表。除薄膜性能带来产品升级换代需求外,由于先进制程带来的多重曝光技术导致工序数和设备数大幅提高,所需的薄膜沉积设备数量也将随之增加。此外,5G、数据中心、汽车电子、人工智能等一系列技术及市场需求增加将推动先进制程占比提高,进一步增加薄膜沉积设备需求。

表2 不同制程逻辑芯片产线薄膜沉积设备需求

(资料来源:长江证券研究所,金智创新行业研究中心整理)

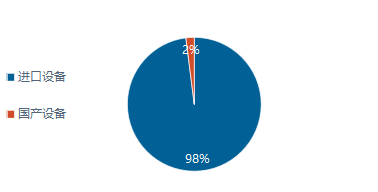

国内市场国产薄膜沉积设备市占率仅2%,北方华创和沈阳拓荆处于领先地位

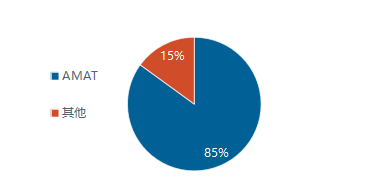

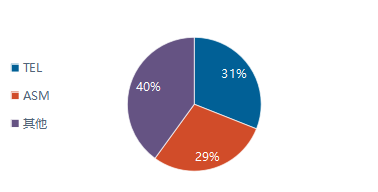

在竞争格局方面,根据Gartner公司数据,全球CVD设备市场应用材料(AMAT)占30%,泛林半导体(Lam)和东京电子(Tel)三大厂商占据了全球70%市场份额;全球PVD设备市场则被应用材料基本垄断,处于绝对龙头地位;全球ALD设备市场中东京电子、先域(ASM)两家合计占比60%。根据中国国际招标网数据,目前中国薄膜沉积设备98%依赖进口,我国薄膜沉积设备市场长期被外资垄断,国产替代空间巨大。

国内北方华创和拓荆科技处于领先地位。北方华创的CVD、PVD设备已具备28nm工艺水平,更先进制程设备处于研发与验证阶段。北方华创突破了溅射源设计技术、等离子产生与控制技术、颗粒控制技术、腔室设计与仿真模拟技术等多项关键技术,其PVD设备成功进入国际供应链体系;拓荆科技的CVD和ALD设备已应用于国内晶圆厂14nm制程产线,并已展开10nm及以下制程产品验证测试,其中ALD设备以应用在集成电路、OLED和先进封装领域。

图2 2019年全球CVD设备市场竞争格局

(资料来源:Gartner,金智创新行业研究中心)

图3 2019年全球PVD设备市场竞争格局

(资料来源:Gartner,金智创新行业研究中心)

图4 2019年全球ALD设备市场竞争格局

(资料来源:Gartner,金智创新行业研究中心)

图5 薄膜沉积设备国产化率

(资料来源:中国国际招标网,金智创新行业研究中心)

结论

从经济发展规律看,虽然全球范围内半导体设备投资存在着较强的周期性,但近些年中国大陆半导体产业在市场需求和政策推动下,迎来了前所未来的发展机遇,各类资本投资热情高涨,产业链上下游协同效应显著增强。随着以北方华创和拓荆科技的国内企业技术不断进步以及晶圆厂产能持续扩张,中国薄膜沉积设备行业将有希望保持高速增长。

本文为我公司原创,欢迎转载,转载请标明出处,违者必究!

请完善以下信息,我们的顾问会在1个工作日内与您联系,为您安排产品定制服务

评论