专属客服号

微信订阅号

全面提升数据价值

赋能业务提质增效

10月26日,比亚迪股份有限公司发布公告称,香港联交所同意公司分拆所属子公司比亚迪半导体股份有限公司至深交所创业板上市。

根据Omdia统计,比亚迪半导体在中国新能源乘用车电机驱动控制器用IGBT模块全球厂商中排名第二,市场占有率达到19%。而排名第一的是全球车用功率半导体的领军企业——英飞凌。

比亚迪半导体此次拆分上市,很容易让人联想到同样脱胎于母公司西门子的英飞凌。正因为这个原因,在全球功率半导体市场上,比亚迪给予了人们较大的想象空间——比亚迪半导体能成为中国的英飞凌吗?

拆分之路:“去母公司化”学不了英飞凌

比亚迪半导体的前身为2003年比亚迪组件的汽车半导体事业部。2004年,比亚迪半导体事业部以比亚迪微电子为名正式注册成立。2005年,比亚迪半导体开始组件IGBT研发团队,正式布局IGBT产业。当前,比亚迪半导体是目前国内唯一一家拥有IGBT完整产业链的企业。

而比亚迪半导体最大的竞争对手英飞凌,同样从母公司的半导体部门拆分而来。1999年,英飞凌从专注于消费电子的西门子公司拆分成立,转而专门为汽车和工业功率器件提供半导体和系统解决方案。得益于母公司西门子半导体在半导体领域打下的良好基础,根据Gartner公布的分析数据,英飞凌成立当年便进入了全球半导体厂商前十名的行列,此后便一直保留在该行列中。

一个脱胎于国产新能源汽车领军企业,一个分立于涉猎广及计算机、半导体设备、洗衣机、心脏起搏器等多类型电子产品的老牌欧洲企业。单从母公司的背景来看,比亚迪半导体和英飞凌的“去母公司化”便要走向两条不同的道路。

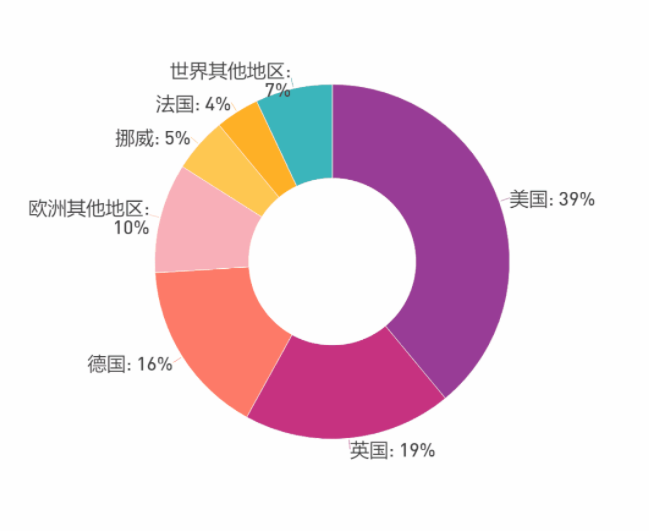

由西门子半导体独立的英飞凌,自成立至今22年的时间内完成了这样几个大动作:2011年将无线解决方案业务部门出售给英特尔。英飞凌便一路瞄准功率半导体展开一次次大规模收购。2014年,英飞凌以30亿美元价格收购专注于低功率、高能效IGBT和智能功率模块的国际整流器公司。2016年和2019年,英飞凌分别收购专注于自动驾驶汽车MEMS和LiDAR的Innoluce和与英飞凌具有强互补性的美国赛普拉斯半导体。从拆分业务到并购,英飞凌的组成结构持续变化,同时也伴随着英飞凌股权结构的多样化。从英飞凌披露的2020年9月数据来看,英飞凌的股权分布在美国、英国、德国、挪威、法国等覆盖全球的多个国家和地区。

英飞凌股权结构地区分布

(2020年9月30日数据)

相对分散的股权结构对于企业拓展合作伙伴,拓宽合作范围来说是件好事。从客户群体的分布来看,英飞凌的客户群体广布在汽车、工业能源控制、能源管理与多重市场、智能芯片与安全多个领域。其中不乏博世、特斯拉、东芝、松下、三星等行业内领军企业。其中,中国的合作伙伴就包括五菱宏光、联想、美的、华为等。

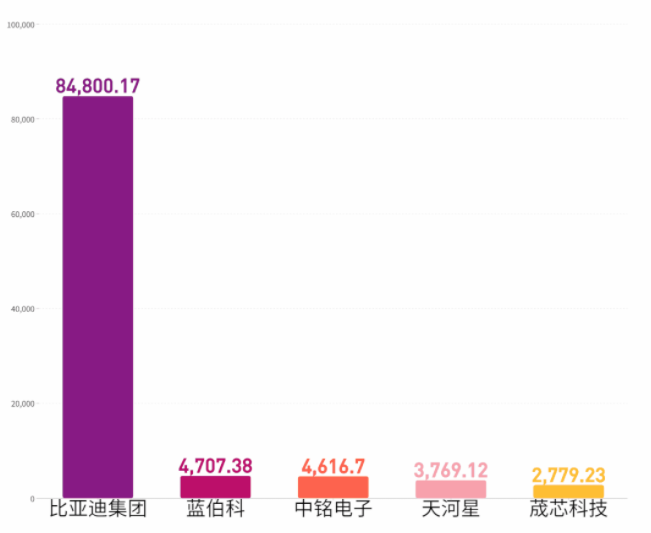

与英飞凌相比,股权集中、客户集中大概是现阶段比亚迪半导体面临的最大问题。2020年5月-6月,比亚迪半导体分别获得19亿元和8亿元的融资,中金资本、红杉资本、中芯国际、小米科技、联想集团等都参与其中。此次融资之后,比亚迪半导体的股权结构略有丰富,但比亚迪股份仍是最大股东。与之相对应,从比亚迪半导体披露的2018年至2020年前五大客户名单来看,比亚迪集团一直稳居第一大客户之位,贡献的营收占比超过50%。

2020年比亚迪集团是比亚迪最大客户

(单位:万元)

中国汽车芯片产业创新战略联盟秘书长原诚寅在接受《中国电子报》记者采访时表示,比亚迪公司需要从股权结构上做调整:“导入战略投资人,甚至邀请行业伙伴共同持股,这样就不再是一个仅为比亚迪服务的企业,而是一个更为独立的产业实体。”

突围之路:短期难撼动全球市场格局

从数额上来看,功率半导体虽为比亚迪半导体收入贡献度最大的板块,但2020年该业务营收也仅有4.61亿元,这一数值占到比亚迪半导体总营收的32.41%。

而根据Omdia数据,英飞凌2020年销售额则达到了47.09亿美元。如此悬殊的市场营收差距源自缘来已久的全球车用功率半导体的整体分布。

从2020年全球功率半导体市场占有量来看,英飞凌、德州仪器、意法半导体、亚德诺、安森美半导体分别为全球功率半导体销售额前5名厂商。车载半导体领域,国产厂商占比更低。中国汽车工业协会副秘书长李邵华在接受《中国电子报》记者采访时介绍,我国车厂的芯片自给化率占比仅5%左右。

要想实现规模增长,突破包括英飞凌在内的海外大厂的挤压是必经之路。然而,突围的路却不那么乐观。李邵华表示,这一现状很难改变:“我国的零部件很多技术规格、技术要求、技术路径都是国外的。原本市场上已有更成熟稳定,成本更低,技术水平、功能安全指标更高的产品,国内的芯片自然比较难进入。”在国家新能源汽车技术创新中心主任、总经理,中国汽车芯片产业创新战略联盟秘书长原诚寅同样认为,汽车半导体领域形成的现有的全球分工格局和序列很难打破。

从同类产品竞争的角度而言,难以撼动海外大厂的绝对优势地位是客观条件使然。赛迪顾问集成电路产业研究中心高级分析师孙卓异在接受《中国电子报》记者采访时表示,不仅是比亚迪半导体,所有的国内芯片厂商都面临着下游车厂信任的问题。由于汽车半导体供应链门槛较高,车厂更信任原有供应链体系,这一供应结构非常难以打破。另外,在争取下游客户方面,一家具有车厂背景的半导体供应商想要赢取国内车厂的信任也绝非易事。

李邵华在接受《中国电子报》记者采访时表示,多年以来,汽车行业和中国半导体行业之间的协同发展不足,协同发展的生态没有建立。这使得车厂与半导体厂商之间的合作关系不明显。比亚迪的品牌背景也给比亚迪半导体的市场拓展带来了隐形的阻碍。

即便是在全球半导体供应状况吃紧,国内半导体企业迎来窗口期的当前,比亚迪半导体面临的来自国内的竞争压力也并不小。在分立IGBT领域,中国厂商士兰微已能够提供车载充电控制器、新能源汽车驱动IGBT模块。另外,华微电子在IPMs领域进入世界前十行列当中。原诚寅在接受《中国电子报》记者采访时表示,士兰微电子、斯达半岛、株洲中车电气已经成为比亚迪半导体在国内最为强劲的竞争对手。

未来之路:在车规级半导体上“高筑墙”

那么,比亚迪半导体的出路在哪里呢?比亚迪汽车是国内新能源汽车行列的明星品牌。根据比亚迪披露的2021年上半年财报,比亚迪汽车、汽车相关产品及其他业务营收达到391.57亿元。比亚迪成为首个跨入新能源汽车“百万辆俱乐部”的中国品牌。在比亚迪汽车的强势推广之下,比亚迪半导体看似面临着非常大的发展机会。与传统油车相比,电动汽车半导体用量大幅提升。包括电源管理、MOSFET、IGBT等在内,新能源汽车存在很多传统油车没有使用到的芯片类型。

李邵华在接受《中国电子报》记者采访时亦表示:“原来汽车功率器件没有那么多品类,也没有这么大的规模。中国的新能源汽车发展很快,功率器件是市场非常看好的产品门类。在新能源汽车提供的新增长领域,国内企业与国外的差距并没有很大,还是有机会进入的。市场格局也还没有完全形成,是一个非常好的发展领域。”

孙卓异在接受《中国电子报》记者采访时表示,相对于其他类型汽车半导体,功率半导体不受代工工艺先进制程制约,从技术层面来看,国内新能源汽车用功率器件供应商提供的产品已经基本能够达到国际主流水平。芯谋研究高级分析师张彬磊在接受《中国电子报》记者采访时介绍说,比亚迪半导体在车规级MOSFET和IGBT方面取得了很大进步:“研发中的深沟槽型SiC 功率模组,在真车实验中的性能优于国外供应商的产品。”

对于比亚迪半导体而言,张彬磊认为,国内已经进入门槛的企业,需要抓住车规级门槛较高的优势,不仅要广积粮,还要高筑墙,把自己的技术壁垒继续提升。

功率半导体是条好赛道,但是要想走得更远,还需要拓展更多方面的合作伙伴。比亚迪半导体最大的竞争对手英飞凌在功率半导体领域已经具备硅基/碳化硅MOSFET、IGBT、HEMT(GaN)、LED 驱动集成电路等十五大类产品。而比亚迪在功率半导体领域还只有IGBT、FRD、IPM、SiC五大类型。在原诚寅看来,比亚迪半导体的产品还需要在车用之外向轨道、电网、充电桩等多个场景拓展,如此也将有助于提升比亚迪半导体的行业形象。

在原诚寅看来,宁德时代、蜂巢能源的发展方式很适合比亚迪半导体等车企半导体借鉴。他以蜂巢能源举例:“半导体有分立器件和模块,若是只提供分立器件,不提供模块,就像电池只做电芯不做电池包一样。电池包可以委托给外围的合作伙伴做,半导体模块也可以交给合作伙伴。”这也是促进车企、半导体企业协同共建的方式。

比亚迪半导体想成为全球汽车功率芯片头部企业,不仅是比亚迪半导体一家车企半导体的“破局”行为,也是国产车用功率半导体打破欧美巨头垄断的一次考验。在李邵华看来,要想将国内车规级芯片发展起来,关键在于形成汽车行业与半导体产业协同发展的生态。生态的建立不是一蹴而就的,既需要整车企业愿意选择,也需要专业的车规级芯片设计、生产、封测企业。这条产业链上的关键企业的逐步过程被打通了,才能实现产品批量化、规模化应用。当量产规模起来了,产品线拓展、客户拓展、技术升级才能循序渐进地发展起来。

来源:中国电子报、电子信息产业网 作者:姬晓婷

本文为本网转载,出于传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性,如涉及侵权,请权利人与本站联系,本站经核实后予以修改或删除。

请完善以下信息,我们的顾问会在1个工作日内与您联系,为您安排产品定制服务

评论